Bonne nouvelle pour Tether, la société qui gère l’émission du stablecoin USDT, qui gagne de plus en plus de parts de marché, confirmant sa position de leader de l’industrie, à l’exception du monde des token ERC-20 où l’activité reste stable.

La capitalisation boursière de l’USDT s’approche de nouveaux sommets historiques, effaçant ainsi les pertes subies pendant le marché baissier, mais dans le même temps, on constate que sur la blockchain Ethereum, l’offre de stablecoin est restée inchangée depuis plus d’un an: que se passe-t-il?

Nous le découvrirons ensemble dans cet article

Summary

La capitalisation boursière de Tether se dirige vers de nouveaux sommets historiques

Tether, la société basée aux Îles Vierges britanniques qui régule et supervise l’émission de nouveaux USDT, renforce encore sa position dans le secteur des stablecoin et se prépare à établir de nouveaux records, mais pas en ce qui concerne le marché des token ERC-20.

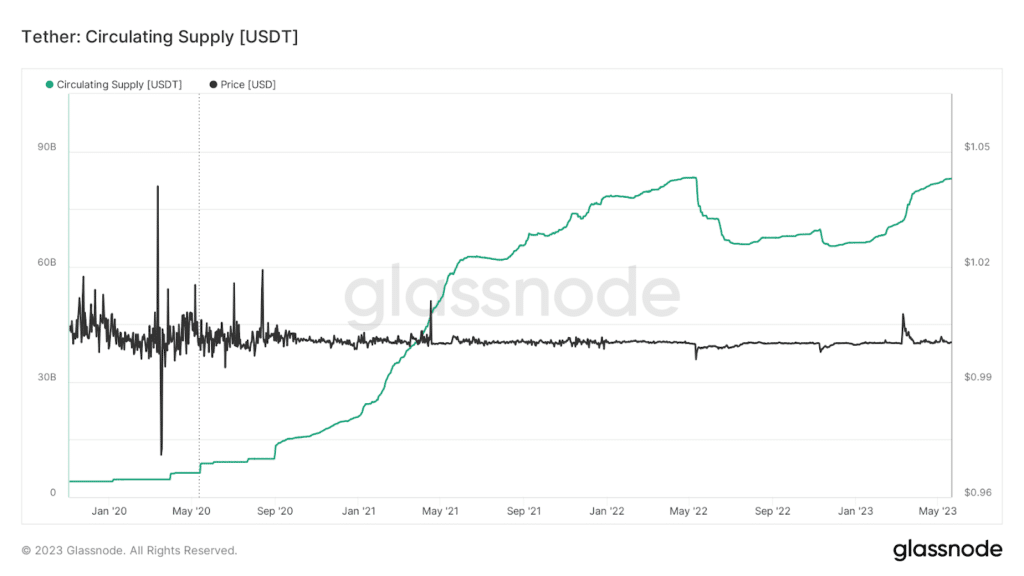

Depuis le début de l’année 2023, en pleine crise bancaire américaine qui a vu la faillite d’institutions telles que la Silicon Valley Bank, l’offre de crypto USDT est passée de 66,2 milliards de dollars à 82,9 milliards de dollars actuellement, se rapprochant de plus en plus de l’ATH de mai 2022.

Rappelons que dans le cas des stablecoins, l’offre en circulation coïncide avec la capitalisation boursière, à condition que le prix du jeton en question soit de 1$ et qu’il n’y ait pas de depegs en cours.

Cela signifie que, dans le cas d’une couverture à 100% par des actifs liquides (comme c’est le cas pour Tether), plus de stablecoins sont extraits et émis sur le marché, plus de contre-valeur est stockée dans la société émettrice.

Le Tether est sur le point d’enregistrer son offre la plus élevée, ce qui suggère la possibilité d’une injection de liquidités sur les marchés, mais dans le même temps, les cours de la plupart des crypto-actifs restent faibles, tout comme les volumes d’échange de l’USDT sur les marchés centralisés et non centralisés.

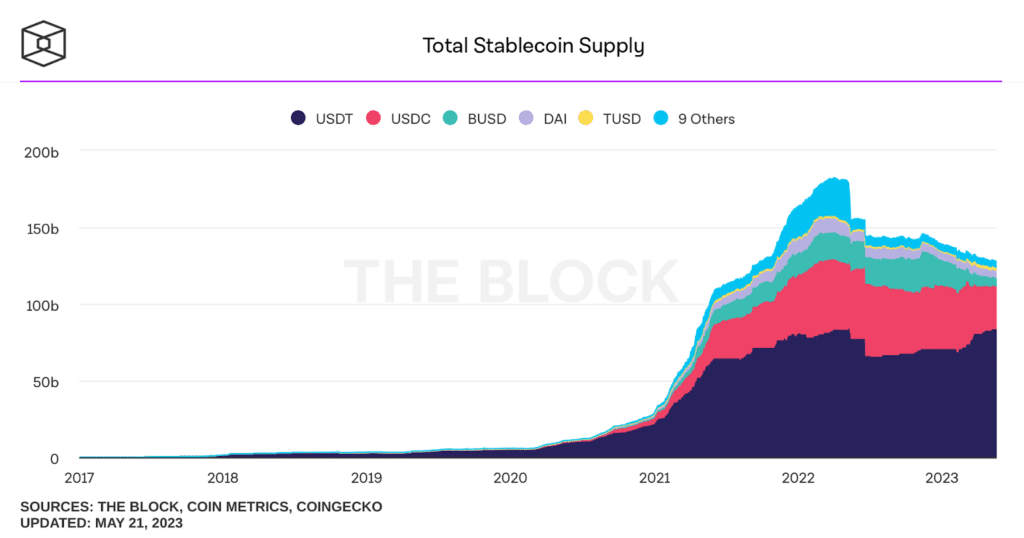

À cet égard, l’USDT ne maintient son hégémonie que sur les CEX tels que Binance, Coinbase, Okx et Bybit, mais joue encore un rôle marginal sur les DEX du monde DeFi, avec une share de marché de 20%, où Circle et sa crypto USDC dominent.

Les autres stablecoins actuellement en concurrence avec Tether sont DAI, TUSD et BUSD, mais collectivement, ils couvrent une capitalisation d’un peu plus de 12 milliards de dollars, loin derrière le leader.

BUSD pourrait facilement perdre sa part de marché restante après que la SEC a ordonné à Paxos de cesser d’émettre des stablecoins appartenant à Binance. conformément aux orientations et à la coordination avec le département des services financiers de New York (NYDFS).

La bourse de Changpeng Zhao, en guise de contre-réponse, pousse le stablecoin TUSD avec des remises sur les frais de transaction et des promotions, très probablement dans l’intention de remplacer BUSD, dont les jours sont malheureusement comptés.

Tether n’émerge pas dans le monde des tokens ERC-20 bien que la capitalisation soit sur le point d’atteindre de nouveaux sommets historiques

Bien que Tether montre ses muscles à ses principaux concurrents et se prépare à enregistrer la capitalisation boursière la plus élevée de tous les temps, dans le secteur de la blockchain Ethereum et des tokens ERC-20, la supply de l’USDT est restée plate l’année dernière.

Dans l’ensemble, la tendance reste positive, car les autres écuries telles que USDC, BUSD et DAI ont perdu beaucoup d’offre sur Ethereum depuis l’année dernière, avec une fuite de près de 32 milliards de dollars.

En détail, en mai 2022, l’offre de Teher s’élevait à 36,82 milliards de dollars, alors qu’aujourd’hui elle s’élève à 36,28 milliards de dollars. Au cours de la même période, si l’on considère l’ensemble des blockchains existantes, l’USDT a augmenté de 5 milliards de dollars, tandis que l’ensemble du secteur des stablecoins a perdu 28 milliards de dollars.

Si l’on considère les données sous cet angle, le fait que l’USDT sur Ethereum ait peu progressé est moins grave que ce que l’on aurait pu penser au départ.

Cependant, une question demeure: où la croissance de Tether a-t-elle eu lieu si ce n’est sur l’ERC-20?

Comme Tether est une société plus orientée vers les échanges off-shore que vers l’utilisation de son produit dans des environnements DeFi, il est plus logique qu’il n’y ait pas le même intérêt pour Ethereum que Circle pour l’USDC.

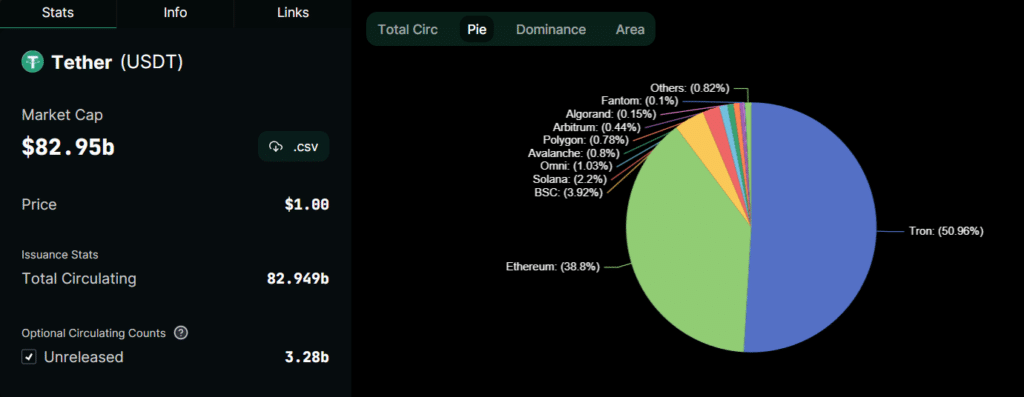

En ce sens, la croissance de l’offre, et par conséquent de la capitalisation, s’est produite sur le réseau Tron, où se trouvent la plupart des USDT, qui s’élèvent à 42,3 milliards de dollars.

Binance et Okx détiennent les plus gros soldes d’USDT sur la blockchain de Justin Sun, ce qui suggère que les baleines et les teneurs de marché préfèrent ce réseau pour ses faibles coûts de commission.

Dans l’ensemble, Ethereum et Tron représentent environ 90% de l’offre de Tether, les 10% restants étant répartis entre BNB Chain, Solana, Omni, Avalanche, Polygon, Arbitrum, Algorand et Fantom.

Les chiffres du DeFi et du stablecoin sur Tron

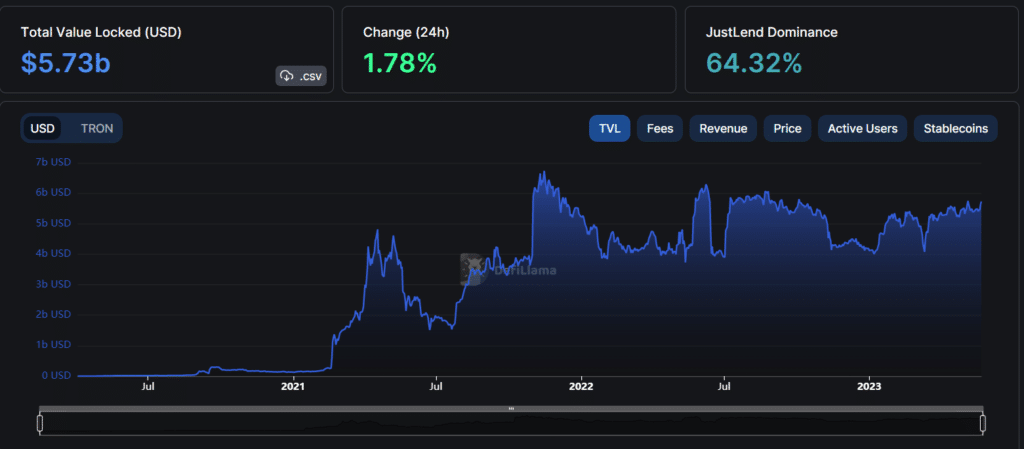

Bien que le réseau Tron soit privilégié par les grands investisseurs pour les échanges off-shore, DeFi enregistre également des chiffres significatifs dans le monde, se classant comme la deuxième plus grande blockchain pour TVL (Total Value Locked) dans les protocoles décentralisés.

Il y a actuellement 5,73 milliards de dollars dans les contrats de Tron, avec des cours seulement inférieurs à ceux d’Ethereum, malgré le fait qu’il n’y ait pas un grand nombre de projets développés sur ce réseau.

En fait, dans les trois premiers protocoles de Tron, à savoir JustLend, JustStables et Sun, il y a pratiquement 99% de tous les TVL dans la chaîne.

L’infrastructure de Justin Sun, fondateur de la Fondation Tron et de l’échange de crypto-monnaies Huobi, fonctionne à plus de 64 % sur le prêt décentralisé de la plateforme JustLend où des actifs tels que USDT, USDC, TUSD, TRX, SUN, BTT et bien d’autres peuvent être mis en jeu et empruntés.

La deuxième plateforme de TVL est JustStables, où a lieu la frappe de la stabelcoin native de Tron, à savoir l’USDD, dont la capitalisation boursière s’élève à 736 millions de dollars.

Les stables représentent l’objectif principal de ce réseau, où il n’y a pas d’autres protocoles intéressants à signaler en dehors de ceux mentionnés.

En effet, bien que Tron ait un LTV élevé, il n’a pas beaucoup de potentiel DeFi et est souvent peu utilisé, précisément en raison de la rareté des projets au sein de l’écosystème et du peu d’opportunités qu’il offre en dehors de la niche du crypto prêt.

Comment se fait-il cependant que tant de capitaux affluent vers Tron alors qu’il s’agit d’une blockchain si peu utilisée (en dehors du marché off-shore)?

La réponse réside probablement dans son fondateur Justin Sun, qui finance son réseau avec ses propres capitaux, ce qui le rend peu décentralisé.

Il suffit de constater que les trois premiers protocoles de la chaîne font référence à son nom, ce qui laisse présager la folie des grandeurs de ce multimilliardaire de 30 ans.

À l’appui de cette thèse, on peut observer que depuis 2022, année où le marché baissier a commencé et où les capitaux ont commencé à sortir des marchés cryptographiques et du secteur des DeFi, le TVL de Tron est resté pratiquement inchangé, probablement précisément parce que la majorité de l’argent qui s’y trouve appartient à son fondateur.

Si ce n’était pas le cas, une telle situation où les teneurs de marché réduisent leur risque sur des chaînes telles que l’Ethereum tout en gardant leurs positions sur Tron inchangées serait en effet étrange.